- Accueil ›

- Business ›

- Transactions ›

- Cession ›

- Des prix de cession stables, mais ce n’est qu’une moyenne

Des prix de cession stables, mais ce n’est qu’une moyenne

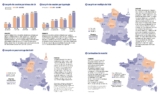

La reprise des transactions d’officines s’est confirmée en 2017, faisant à nouveau émerger un marché à deux vitesses, masqué par un prix de cession moyen stable pour la troisième année consécutive. La stabilité de l’économie, des prix de cession qui s’ajustent naturellement sur la rentabilité et la vague des départs en retraite donnent à penser que cette animation sera durable.

La nature a repris ses droits », analyse avec satisfaction Luc Fialletout, ex-directeur général d’Interfimo. Il y a des signes qui ne trompent pas dans la dernière étude sur les prix et valeurs des pharmacies réalisée par cette société de financement des professions libérales. En 2017, le marché est enfin rentré de plain-pied dans la période du papy-boom, à en juger par la franche accélération du nombre des mutations d’officines (+ 9 %), enregistrée tant au niveau des cessions de fonds (+ 8 %) que des cessions de parts sociales (+ 11 %). Au total, 1 550 transactions dont environ un millier de cessions de fonds à mettre en parallèle avec plus de 1 350 départs en retraite recensés en 2017 par la Caisse d’assurance vieillesse des pharmaciens (CAVP), et un bon tiers (550) de cessions de parts de société.

Pour cet expert, l’animation du marché en 2017 annonce une vague de cessions devenues inéluctables à court terme et préfigure la grande mobilité des prochaines années, ô combien nécessaire au renouvellement de la profession.

Marie-Gabrielle Tingaud, du cabinet Channels, observe effectivement une accélération des départs à la retraite de pharmaciens âgés entre 65 ans et 70 ans, notamment de titulaires de petites affaires. « Les craintes d’ouverture du monopole de propriété des officines à l’issue des élections présidentielles, la fin du régime d’exonération des plus-values de cessions de titres à l’IS au 31 décembre 2017 et l’annonce tardive en fin d’année du nouveau régime fiscal sur les plus-values de cession de valeurs mobilières, ont contribué à cette vague de départs à la retraite », ajoute-t-elle.

Claude Artaud, directeur général de l’Auxiliaire Pharmaceutique, relève également dans son portefeuille de vendeurs un plus grand nombre d’affaires tenues par des seniors. « Arrivés à 68-70 ans, les cédants s’essoufflent et ont vraiment envie de passer le relais », constate-t-il lui aussi.

Plus de sécurité, plus de dynamisme

Ce début d’effervescence des départs en retraite inscrits dans la pyramide des âges de la profession n’explique pas tout. « L’économie de l’officine est assez stable, ce qui favorise la mobilité professionnelle, les prix des pharmacies sont raisonnables au regard de leur rentabilité et les taux d’intérêt restent bas.

Tous ces éléments créent une ambiance générale assez sereine autour des opérations d’acquisitions, de cessions et d’associations », tient à rappeler Luc Fialletout. Pour Gilles Andrieu du cabinet Espace, les acteurs du marché (conseils, financiers, négociateurs) commencent à récolter ce qu’ils ont semé. « Depuis cinq ans, nous expliquons aux vendeurs et aux acheteurs que la valorisation d’une officine se détermine par rapport à sa rentabilité, aujourd’hui les rentabilités se maintiennent, le marché reste logiquement actif », analyse-t-il. Jean-Luc Guérin, directeur général de Pharmathèque, abonde dans le même sens : « L’approche par l’EBE a permis d’avoir un levier de discussion avec les vendeurs. »

Avec tous les vendeurs, vraiment ? « Les plus âgés qui possèdent une officine de 2 ou 3 millions d’euros sont parfois déconnectés des réalités économiques alors que les cédants qui vendent pour se réinstaller se montrent plus réceptifs à nos estimations de prix », nuance-t-il.

Autre facteur dynamisant le marché : les jeunes pharmaciens disposent de plus d’outils qu’auparavant pour monter la première marche de l’installation. La constitution d’un apport personnel est moins problématique qu’il y a quatre ans, avec la possibilité d’acquérir des parts de SEL sans inconvénients fiscaux majeurs grâce aux SPF-PL et avec la panoplie des solutions de financement complémentaires proposées par les groupements et les répartiteurs. « Les boosters d’apport permettent à des jeunes ayant un faible apport de se positionner sur des affaires de qualité », rapporte Claude Artaud.

Les prix ne bougent pas depuis trois ans

Si le marché se requinque, c’est aussi parce que les prix de cession sont arrivés à un point d’équilibre économique et financier qui contente acquéreurs et vendeurs. Pour la troisième année consécutive, le prix de cession moyen (France entière) est stable à 76 % du CA HT et n’évolue que très légèrement en fonction de la rentabilité, de 0,1 point à 6,3 fois l’EBE reconstitué (avant rémunérations et cotisations sociales des titulaires cédants). « Une hausse qui tient au fait que les officines importantes sont mieux valorisées au regard de leur rentabilité », précise Luc Fialletout. Côté acquéreurs, « les mentalités évoluent vers un exercice sous forme associative favorisé par l’arrivée des SPF-PL, remarque Dominique Leroy, expert-comptable du cabinet Norméco. On voit de plus en plus de jeunes installés se regrouper ou faire appel à des pharmaciens investisseurs afin de consolider leurs apports. Les acquéreurs privilégient ainsi les pharmacies dont le chiffre d’affaires est significatif au détriment des officines de petite taille qui sont délaissées. »

Reste qu’il est objectivement de plus en plus difficile d’appréhender la valeur de chaque officine en se fondant sur les moyennes. « L’apparente stabilité des prix est trompeuse car elle masque un accroissement des écarts entre les grandes pharmacies qui prennent de la valeur et les petites pharmacies qui en perdent », conclut Luc Fialletout. Au sein même du marché des petites officines inférieures à 1,2 M€, Jean-Luc Guérin rapporte des écarts-types importants. De 30 % du CA HT jusqu’à des prix bien au-dessus de ce marché spécifique si l’officine présente des atouts : un potentiel de développement, une belle superficie, l’absence de concurrence, une bonne densité médicale…

Sur le segment des pharmacies de plus de 10 M€ où il y a très peu d’acteurs, la chasse aux parts de marché lancée par certains groupements soutenus par des fonds de pension, a déclenché une flambée des prix sur leurs cibles de prédilection : les grosses affaires de centre-ville ou situées à des emplacements stratégiques, tirant de fait la moyenne de la catégorie vers le haut. Une sorte de pari, alors même que ces pharmacies affichent généralement un très faible EBE.

À RETENIR• Le nombre des mutations d’officines s’est accéléré en 2017 (+ 9 % par rapport à 2016), tant au niveau des cessions de fonds (+ 8 %) que des cessions de parts sociales (+ 11 %). Au total, 1 550 transactions ont été enregistrées.

• Pour la troisième année consécutive, le prix de cession moyen (France entière) est stable à 76 % du CA HT, et n’évolue que très légèrement en fonction de la rentabilité, de 0,1 point à 6,3 fois l’EBE reconstitué.

• L’apparente stabilité des prix est cependant bien trompeuse.

REPÈRES

PAR FRANÇOIS POUZAUD – INFOGRAPHIE : FRANCK L’HERMITTE

- Pharma espagnole : 9 milliards d’investissements et une réforme en vue

- Réforme de la facture électronique, mode d’emploi

- Mon espace santé : un guide pour maîtriser l’accès et la consultation

- Fraude à la e-CPS : l’alerte discrète mais ferme de l’Agence du numérique en santé

- Pharmacie de Trémuson : une officine bretonne pionnière en RSE et qualité

- Comptoir officinal : optimiser l’espace sans sacrifier la relation patient

- Reishi, shiitaké, maitaké : la poussée des champignons médicinaux

- Budget de la sécu 2026 : quelles mesures concernent les pharmaciens ?

- Cancers féminins : des voies de traitements prometteuses

- Vitamine A Blache 15 000 UI/g : un remplaçant pour Vitamine A Dulcis